Mucho Se ha comentado sobre los cambios de la versión de factura electrónica, desde que seria el cambio en julio, para continuar que hay prorroga hasta el 30 de Noviembre del año en curso. Para el día 01 de Diciembre ya solo se podrá timbrar en versión 3.3.

Lo último que se ha publicado con respecto a este tema es que NO HAY MAS PRORROGA, es decir todos lo que tenemos obligación Fiscal, tenemos hasta Noviembre para emitir facturar en versión 3.2.

Por lo anterior abordaremos cambios que hay para la nueva versión, todo esto con el objetivo de mejorar el control tributario y solucionar las incidencias del modelo actual.

Se agregan 17 nuevos catálogos, estos son:

1. Aduanas

2. Productos / servicios

3. Unidades de medida

4. Códigos postales

5. Formas de pago (Efectivo, cheque, etc.)

6. Impuestos (ISR, IVA, IEPS)

7. Métodos de pago (Pago en una sola exhibición, Pago en parcialidades o diferido)

8. Monedas (MXN, USD, JPY, etc.)

9. Números de pedimento operados (Aduana, patente, ejercicio, cantidad)

10. Países

11. Patentes aduanales

12. Régimen fiscal (General de Ley Personas Morales, Sueldos y salarios, etc.)

13. Tasas o cuotas de impuestos

14. Tipos de comprobante (Ingreso, Egreso, Traslado, Nómina, Pago)

15. Tipos de factor (Tasa, Cuota, Exento)

16. Tipos de relación (Nota de crédito, Débito, Sustitución de CFDI, Traslados, Traslados previos)

17. Uso de comprobantes (Adquisición de mercancías, Devoluciones, Gastos en general, etc.)

18.

Dentro de los cambios más importantes o de mayor impacto están los siguientes:

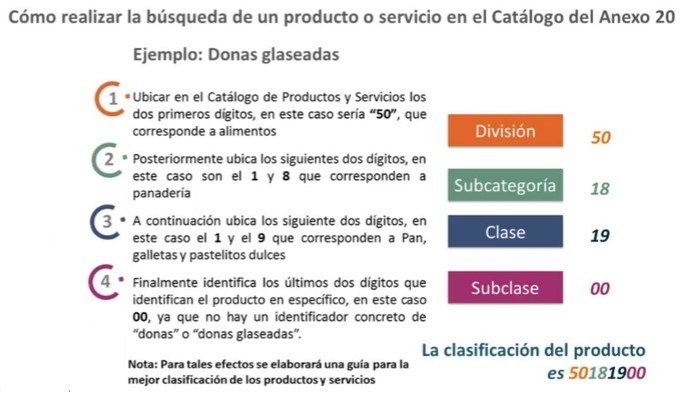

Los conceptos deben incluir una clave de producto o servicio. El catalogo es muy amplio y hay que categorizar cada uno de sus artículos con una de estas claves, aquí un ejemplo:

La nueva versión no permitirá valores negativos, y en algunos casos, no permitirá valores en cero.

Cuando no se utilice un RFC genérico, el RFC deberá existir en la lista de RFC inscritos no cancelados del SAT.

En la versión 3.3 se deberá indicar el “Uso del CFDI” que el Receptor dará al mismo, donde su valor deberá corresponder a una clave del catálogo de “Uso de comprobantes”; por ejemplo, “G01” Adquisición de mercancías.

En el “Lugar de expedición” solamente se deberá asignar el código postal del lugar donde se expide dicho comprobante. Mientras que en la versión 3.2 es un campo de texto libre donde se asigna el nombre del lugar donde se expide el comprobante.

La “Fecha y hora” del comprobante deberán corresponder a la “Fecha y hora local” de donde se expide dicho comprobante.

Catalogo de métodos de pago y formas de pago están invertidos respecto de le versión vigente.

Se debe registrar la clave que corresponda dependiendo de si se paga en una sola exhibición o en parcialidades, las distintas claves de método de pago se encuentran incluidas en el catálogo c_MetodoPago.

Características:

Identifica: Relaciona:

* Emisores y Receptores Un pago a muchas facturas y viceversa.

*Facturas que han sido pagadas total o parcialmente

*Correctamente la forma en la que se realizó el pago

*El momento de causación de IVA.

Eliminación de los importes negativos.La lógica de los negocios de muchos contribuyentes debe cambiar debido a la nueva regla.

Se debe registrar el importe total de los bienes o servicios de cada concepto. Debe ser equivalente al resultado de multiplicar la cantidad por el valor unitario expresado en el concepto, el cual debe ser calculado por el sistema que genera el comprobante y considerará los redondeos que tenga registrado este campo en el estándar tecnico del Anexo 20. No se permiten valores negativos.

Es necesario desglosar cada los impuestos a cada concepto:

Se debe registrar la clave del tipo de impuesto trasladado aplicable a cada concepto, las cuales se encuentran incluidas en el catálogo c_Impuesto publicado en el Portal del SAT.

Es necesario desglosar el descuento aplicable a cada concepto.

Se puede registrar el importe total de los descuentos aplicables antes de impuestos. No se permiten valores negativos. Se debe registrar cuando existan conceptos con descuento.

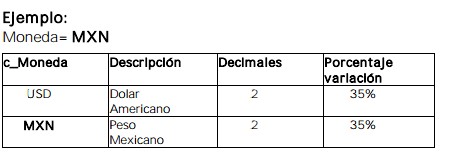

• Este campo debe tener hasta la cantidad de decimales que soporte la moneda, ver ejemplo del campo Moneda.

• El valor registrado en este campo debe ser menor o igual que el campo Subtotal.

Por todo lo anterior es necesario tomar en cuenta que en la versión 3.3 de la factura electrónica, existen datos que no son necesarios